ゴールド(金)は「有事の金」とも言われ、株とは異なる動きをすることから、株式投資のリスク分散として考えられています。

この記事では、ゴールド投資をするべきか?本当に株式投資のリスク分散になるのか?過去のデータをもとに検証してみました。

ゴールドの投資方法の比較と、ゼニ夫婦のゴールド積立投資の実績も公開します!

Youtubeでも配信しているので、動画で見たい方は、こちらからどうぞ!

ゴールド投資の特徴

ゴールド投資のメリット・デメリット

ゴールド投資のメリットをみてみます。

- インフレに強い

希少価値があり、価値が0にならない

ゴールドはインフレに強く、物価が上昇すればゴールドの価格も上昇する傾向にあります。

また戦争等が起こった場合、株価が暴落する一方で、金価格は上昇する傾向にあり、「有事の金」とよく言われます。

金は希少価値があり、価格が0になることは考えにくいです。

次に、ゴールド投資のデメリットもみてみます。

- インカムゲイン(配当金等)がない

株のようには価格が上昇しにくい

ゴールドは、株価のようにインカムゲイン(配当金等)がなく、お金を生み出さない資産です。

また株のように、大きく価格が上昇することは期待しにくいです。

そのため、投資は株式や債券で十分!ゴールドは不要!と考えている人もいます。

しかしゼニ夫婦はポートフォリオの一部にゴールドを組み込むことで、株式投資のリスク分散になると考えています。

ゴールドは株式投資のリスク分散になる

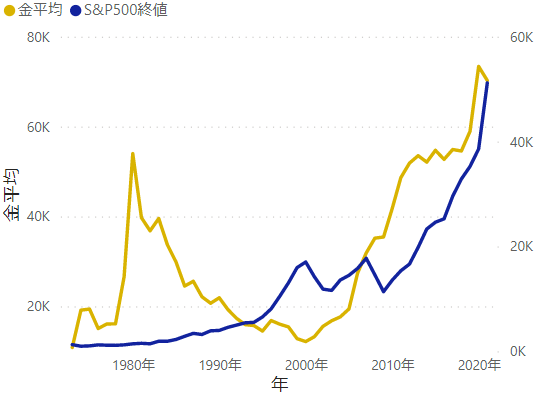

ゴールドと米国株(S&P500)の価格を1973年~2021年の期間で比較してみました。

参考:田中貴金属「金価格推移」、Investing.com「S&P500 (SPX)」のデータよりグラフを作成

ゴールド価格は1980年に急騰した後、2000年頃までは右肩下がり、その後は右肩上がりに上昇しています。

米国株(S&P500)は、2000年~2010年頃まではほとんど上昇していませんが、2010年以降は右肩上がりで急騰しています。

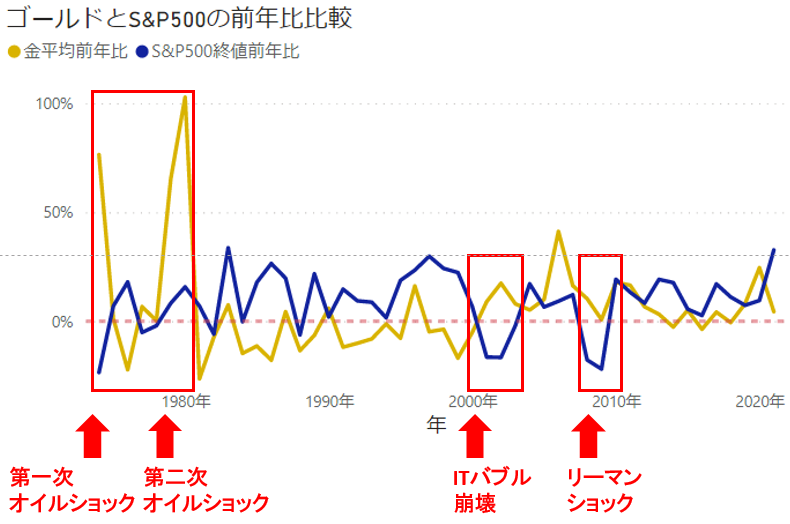

次にゴールドと、米国株(S&P500)の価格の前年比の推移を、大きな経済的事件と一緒に比較してみました。

0%を境に上の線は前年価格(平均)から上昇していて、0%より下の線は下落しています。

米国株(S&P500)が前年から大きく値下がりし、逆にゴールドが値上がりした年をみてみます。

1970年代の第一次、第二次オイルショック、2000年のITバブル崩壊、2008年のリーマンショック時は、米国株(S&P500)が暴落する一方で、ゴールドの価格上昇がみられました。

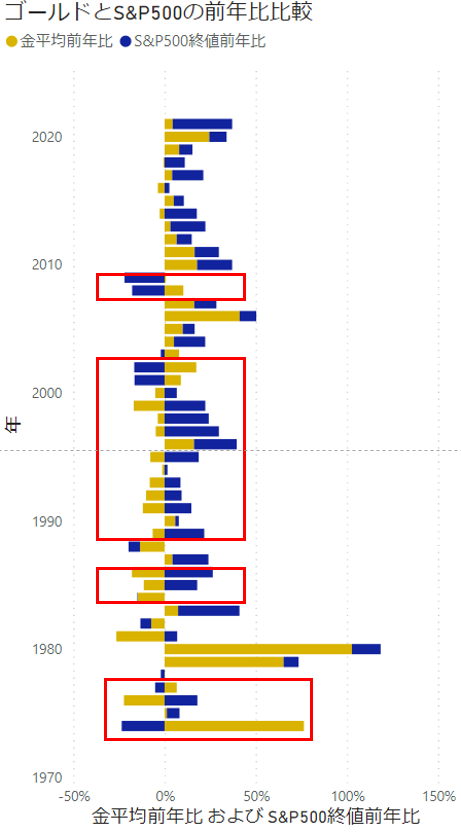

棒グラフで見てみると、赤い枠で囲った年は、ゴールドと米国株(S&P500)の上昇/下落が、異なっています。

つまりゴールドは上昇したが、米国株(S&P500)は下落した、あるいはその逆の動きをした年がそれなりにあります。

一方で、ゴールドと米国株(S&P500)は必ずしも逆の動きをするわけではなく、同じように上昇、下落する場合もあります。

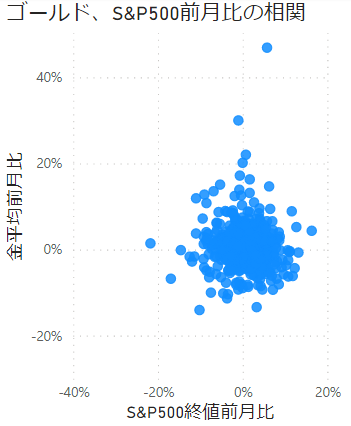

それぞれの価格の前月比を散布図で表示してみても、両者に相関性がなく、全く異なる動きをしているように見えます。

そのためゴールドは、株価と相関性のない資産として保有しておくことで、リスク分散になると考えます。

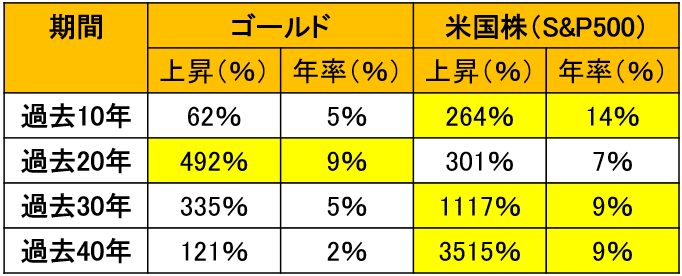

ゴールドと米国株(S&P500)の過去10年間~過去40年間の上昇率と年率を比較してみます。

これを見ると、大体において米国株(S&P500)の方が良いように見えます。

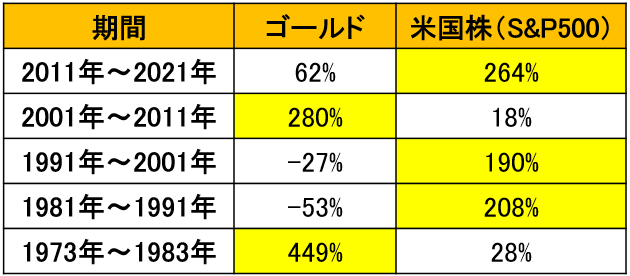

次にゴールドと米国株(S&P500)の過去10年間の期間でいくつか切り取ったとき、どの程度価格が上昇/下落しているか見てみました。

2011年~2021年はゴールドは62%上昇し、米国株(S&P500)はなんと264%も上昇しています!

(100%上昇=価格が2倍になったことになります)

また1981年~1991年、1991年~2001年はゴールドが下落してる一方で、米国株(S&P500)は200%前後上昇しています。

しかし、2001年~2011年、1973年~1983年は米国株(S&P500)がほとんど上昇していない一方で、ゴールドは280%、449%も上昇しています。

つまり過去の10年間を切り取ってみると、米国株(S&P500)の調子がよい期間もあれば、ゴールドの調子がよい期間もあったということです。

ゼニ夫婦はFIREを目指して資産運用をしており、FIRE後は配当収入や、副業収入、一部資産を取り崩しながらの生活を考えています。

株式があまり調子がよくなく、ゴールドの調子がよいときは、ゴールドを現金化して取り崩すことができます。

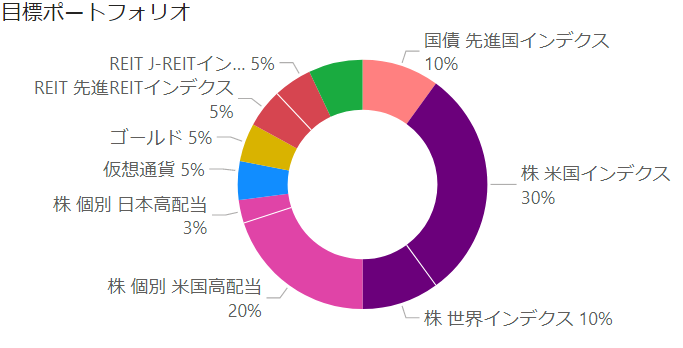

ゴールドはゼニ夫婦のポートフォリオの一部として、株式投資のリスク分散資産として考えています。

具体的には、株がポートフォリオ全体の60%(REITは除く)に対して、ゴールドは5%程度を考えています。

ゴールド投資の方法

ゴールド投資の方法は、金貨の現物購入、純金積み立て、金ETF、金先物取引等色々あります。

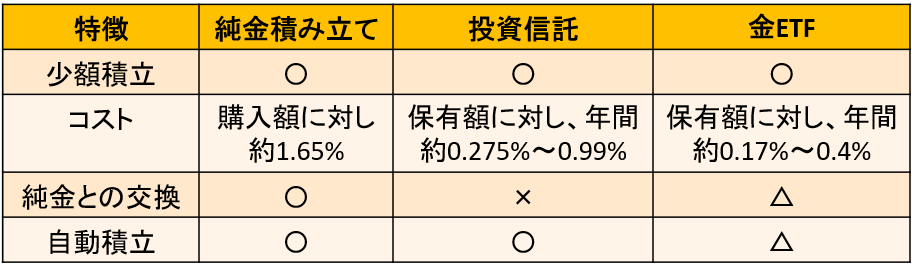

誰でも気軽に、少額から、リスクを抑えてゴールド投資する方法としては、「純金積み立て」「金投資信託」「金ETF」の3つになります。

それぞれの特徴について、簡単に紹介します。

純金積み立て

純金積み立ては「田中貴金属」等でも可能ですが、マネックス証券、SBI証券、楽天証券等の証券会社の方が手数料は安くなります。

この3社の証券会社の場合、購入額の1.65%の手数料がかかります。

純金積み立ては、3つの投資方法の中でもっともコストが高くなります。

純金積み立ての良い点は、実際の純金(コインやゴールドバー)と交換できる点です。(手数料はかかります)

少額ずつ積み立てて、実物の純金と交換したい場合は、純金積み立てがよいでしょう。

投資信託

純金積み立てよりも、コスト(信託報酬)が安いのが、投資信託です。

投資信託は、日本円で少額から、定期的に(例えば毎月1000円等)積み立てられる点がメリットです。

コストは0.275%~0.99%と、一般的な株式の信託報酬(0.1%未満)よりは高いです。

純金との交換はできませんが、日本円で毎月少額ずつ、自動で積立をしたい場合は、投資信託がよいでしょう。

ETF

ETFは最もコスト(信託報酬)が安く、0.17%~0.4%程度になります。

特に米国ETFはコストの安い銘柄もいくつかあります。

ETFは基本的に自動積立はできませんが、SBI証券、楽天証券、マネックス証券等では、米国ETFの定期購入が可能です。

またETFの場合、基本的には純金との交換はできませんが、一部の銘柄(「金の果実」シリーズ等)では、実物の純金と交換できます。

※ただし、「金の果実」シリーズはコストが0.44%とETFとしては高くなります

米国ETF等を購入し、コストを安くしたい人はETFがよいでしょう。

ゼニ夫婦のゴールド積立実績

ゼニ夫婦は夫婦それぞれで、2014年~2021年の間、純金積み立てをしていました。

それぞれの投資実績はこんな感じです。

<ゼニ夫>(田中貴金属)

評価損益額:約27万円、評価損益率:32%

<ゼニ美>(マネックス・ゴールド)

評価損益額:約46万円、評価損益率:30%

<合計>

評価損益額:約73万円、評価損益率:31%

2014年~2021年の約7年間で31%の上昇、1年で約4.4%の利率なら悪くないかなと思うかもしれません。

ただし2012年~2019年の期間はほとんどゴールド価格が上昇しない期間が続き、2019年頃からこの2年間は急に価格が上昇しました。

そのため、常に年率4.4%で上昇していくわけではないことに注意してください。

因みにゼニ夫婦の場合、目標ポートフォリオと比べてゴールドの割合が高くなっていたので、現在は積立投資をストップしています。

目標ポートフォリオよりも割合が下がってきたら、今度はETFか投資信託でゴールドの積立投資をしようと考えています。